您的位置:首页 >银行 >

信用卡"超级黑马" 浦发行零售业务收入为三大板块的第一

4月27日晚间,浦发银行(行情11.03 -5.00%,

单从盈利增速上看,在去年营收、净利均实现同比正增长的情况下,该行今年一季度两项盈利指标同比均有所下滑,成为唯一一家一季度营收和净利润双双负增长的A股上市银行。一季度浦发银行也出现资产负债两端的同时“缩表”。

但可喜的是,该行零售板块去年出现快速增长,尤其是零售贷款方面,这一态势在今年一季度继续延续。一个直观的数据是,一季度零售业务营业收入占比已经创下新高,成为三大业务板块第一大收入来源,这一特点出现在这家以对公业务见长的股份行身上,实属难得。

浦发银行也在年报中公布了该行2018年的经营主线——“调结构、保收入、强管理、降风险”,这与2017年的“保收入、调结构、重管理、控风险”有着明显的不同。行长刘信义对此解释道:

首先,是把“调结构”放到了更重要的位置。“结构调好了,收入自然会有一个比较好的结果”。

其次,用“强管理”代替“重管理”,用“降风险”代替“控风险”。“意味着风险和管理方面都比原来的力度更大,目标要求更高”。

刘信义也在业绩交流会多次提及该行在数字生态银行建设上的一些想法及举措。据了解,在2016年将“数字化、集约化”列入五年规划的基础上,浦发银行于今年1月初提出了“打造一流数字生态银行”的战略目标。

“在数字化方面,我们设立了20个项目,有技术平台类的,有数字化运用方面的,还有风险管控方面的,都有时间表。”刘信义表示。

零售板块收入占比超过对公

在浦发银行披露的2017年经营业绩、2018年一季度经营业绩中,最抢眼的莫过于该行在零售板块的快速增长,尤其是在零售资产端的规模扩张。

结合年报可以得出这样一组数据:

1、2017年该行利息收入的增长基本上都由零售贷款贡献,零售贷款利息收入同比上升88%至695.02亿元,零售贷款收益率由2016年的4.95%上升到6.04%。进而推动整体贷款甚至全行生息资产收益率的上行;

2、去年全行63%的贷款增量由零售贷款贡献,年末零售贷款余额较年初增加2719亿元,增速明显高于对公贷款,这一态势也在今年一季度延续。一季度末零售贷款占比接近四成。

浦发银行相关负责人也表示,自2017年以来,零售业务持续保持良好的发展势头,截至2018年一季度末,零售业务营业收入占比已经创下新高,成为三大业务板块第一大收入来源。

零售板块收入超过对公,是否意味着浦发银行策略的变化,由对公银行转向零售银行?刘信义认为,并非策略变化,而是外部环境变化:

一是技术支撑的变化。数字化在消费及零售领域的应用更多更快,譬如消费信贷、信用卡业务年轻一代更加能够接受线上,能够产生爆发时增长;

二是居民消费需求的增长。消费对GDP的增长贡献超过2/3,因此这一收入渣比的变化与居民消费需求的增长是相适应的。

刘信义也表示,对公业务仍然是浦发银行的特色业务。“我行对公业务贷款余额目前仍然是股份行首位,对公业务基础性存款位居股份行第二位。

“对公板块业务收入占比相对下降,一是因为客户结构的调整,去年我们存量信贷资产的调整是1000多亿,全年核销509亿,常规来讲,去年不良打包+核销也上千亿,在把这些不良资产剥离出去后,又有对公的填空,看上去增长不大,其实结构变化很大;二是利差缩小对对公营收占比的影响其实更加明显,因为对公贷款的利率水平相对较低。”刘信义称。

值得注意的是,浦发银行增长最快、增量最大的零售贷款并非房贷或消费贷,而是信用卡及透支贷款。去年末该行信用卡贷款约较年初增加了整整1500亿,增幅57%。与其他银行信用卡业务相比,浦发银行也被市场公认为是“超级黑马”。

其他一些关于该行信用卡业务的数据是:去年末累计发卡较年初增长49%;流通卡数较年初增长59%;信用卡交易额同比增长76%至1.19万亿;信用卡总收入同比增长125%至487.51亿,在全行营业收入中占比近三成。

刘信义表示,信用卡这几年发展比较快,其中70%的获客是来自线上,数字化的驱动是发展快速的重要原因。“我们也发现,线上获客的质量比线下的质量还要高,因为小额分散,另外没有人工干预,更加客观。”

当然,该行零售板块营收占比的提升,主要得益于零售资产端规模和收益率的提升,零售负债贡献有限。与其他同业类似,该行去年也面临存款增长乏力的窘境,去年下半年存款累计缩水超过1300亿,其中储蓄存款减少超过200亿;今年一季度该行存款则实现大幅扩张近1400亿,整体增量以定期存款为主,其中储蓄存款单季度增加842亿元。

“调结构”的逻辑

在浦发银行2017年的整体策略中,调结构针对的是对公业务(“零售保收入、对公调结构、资金去杠杆)。也就是说,要在零售业务快速发展的同时,深化对公业务结构调整,强化重点领域配置,推动金融市场业务去杠杆、优投向。

行长刘信义表示,该行将结构分为9个方面,包括资产、负债、收入、区域、产品、行业、客户、渠道、员工等。“产业在变化、客户在变化、科技在变化,这些方面都需要综合考虑”。

该行2017年年报则把今年该行的“调结构”概括为四句话:加强资产负债结构调整,确保利息收入稳中有升;加快客户结构调整,优化客户经营模式;推动渠道结构调整,实现线上线下一体化;推进队伍结构调整,为新一轮发展夯实人才基础。

“对公业务里继续深调结构,这里有客群结构的调整,有模式的调整,有行业和区域的调整,我们有些比较好的区域,包括一带一路、长三角经济带等,还有行业方面的战略新兴产业、传统行业的龙头企业等等,都是需要信贷积极支持的。在模式上,我们通过交易银行业务推动对公银行业务的数字化。”刘信义称。

他也直言,客户结构、收入结构的优化,是一件利在长远的事情,而结构调好了,收入自然而然会有一个比较好的结果。“因此更要关注银行未来客户、业务、员工高质量可持续的发展。”

而当对公贷款余额位列股份行首位的银行开始“调结构”,在财报数据上的体现也会比较明显。数据显示,该行去年末对公贷款余额(不含贴现)为1.82万亿元,仅较年初增长不到5%。“虽然对公贷款增长是个位数,但是A级以上客户的贷款增幅超过10%,这类客户的贷款占比也得到明显提升。”刘信义称。

浦发银行在年报中表示,该行2017年进一步优化信贷客户结构,大力支持升级产业、传统优势产业、战略新兴产业、现代服务业和绿色产业,严控“两高一剩”行业的资金投放。

数据显示,该行去年末制造业、批发零售业贷款余额都较年初压降超过10%,同时,该行加大了对不良率较低的租赁和商务服务业、房地产业、基建等行业的公司贷款支持,其中租赁和商务服务业去年末贷款余额较年初增加约688亿,已经成为浦发银行公司贷款的第一大行业。

此外,该行持续做大做强资管、信用卡、托管等非息业务,也在支撑“调结构”。数据显示,去年该行实现非息净收入617.07亿元,同比增长超过17%,占营业收入的比重达到36.6%,较年初上升3.85个百分点。

“降风险”:不良率仍居高位,但不良贷款偏离度大幅下降

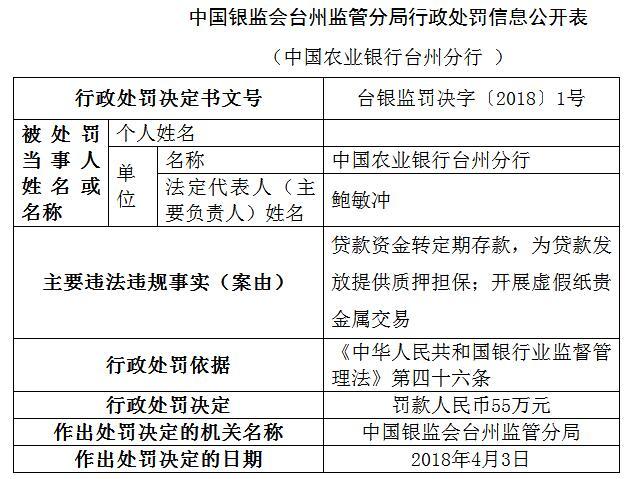

风险管控,无疑是浦发银行这两年时刻悬在头上的一柄利剑,尤其是在2017年该行成都分行违规发放贷款大案之后,更是如此。

浦发银行年报的董事长、行长、监事会主席致辞中,都对成都分行案件做出反思。董事长高国富就在致辞中表示,将“更加注重全面风险管理,认真吸取成都分行风险事件教训,举一反三,夯实三道防线”。

浦发银行也在摸清风险底数的基础上,对违规贷款“拉直还原”做实债权债务关系,举全行之力采取多项措施处置化解风险,并给予成都分行原行长开除、2位原副行长分别降级和记大过处分,对195名分行中层及以下责任人员内部问责,同时在全行启动大轮岗。

除了这些以外,备受市场关注的是,这次大案对财务报表有何影响?可见的三个数据是:

一是4.62亿元罚款已被计入2017年营业外支出;

二是该行在包括四川省在内的西部地区恶化明显。去年该地区计提的资产减值损失较2016年大增144%至223.88亿元;西部地区2017年利润总额也由正转负,全年亏损达122.24亿元,同比下滑396%;

三是成都分行资产规模由去年6月末的1389.36亿元降至年末的1267.28亿元。

刘信义也表示,该行去年成立了内控委员会,加强对分行的谈话制度,并开展“黑脸行动”,加强对业务违规行为和员工的问责(全年累计达3000多次)。

除了成都分行外,不容忽视的还有该行阶段性资产质量的压力。数据显示,该行去年三季度末不良贷款率高达2.35%,较年初上升0.46个百分点。虽然年末降至2.14%,并在今年一季度末进一步降至2.13%,该行不良率仍处于上市银行较高水平,仅江阴银行(行情6.73 +0.45%,诊股)不良率高于该行。

此外,在关注类贷款余额及占比、逾期贷款余额及占比等资产质量先行指标上,该行也未见明显好转。据记者测算,该行2017年加回核销后的不良生成率达到2.27%,同比上升0.26个百分点,其中年度核销同比大增超过54%至512.54亿元。

事实上,这也符合该行不良贷款“早暴露、早处置、早化解”的策略。该行年报表示,尽管不良率、覆盖率继续承压,但该行不良贷款的偏离度大幅下降,贷款收息率明显回升,资产质量出现了向好趋势。

数据显示,该行“不良贷款余额/逾期90天以上贷款余额”比值由去年初的0.83上升至去年末的1.16,这也意味着,该行100%的逾期90天以上贷款都被计入不良,不良认定较为严格。

在解释“降风险”时,刘信义也表示,“这是因为经过几年的努力,我们认为2018年我行的风险水平会有进一步的好转”。