您的位置:首页 >新闻 > 外汇 >

美元指数如约升值 升值幅度为1.03%调节未来为主

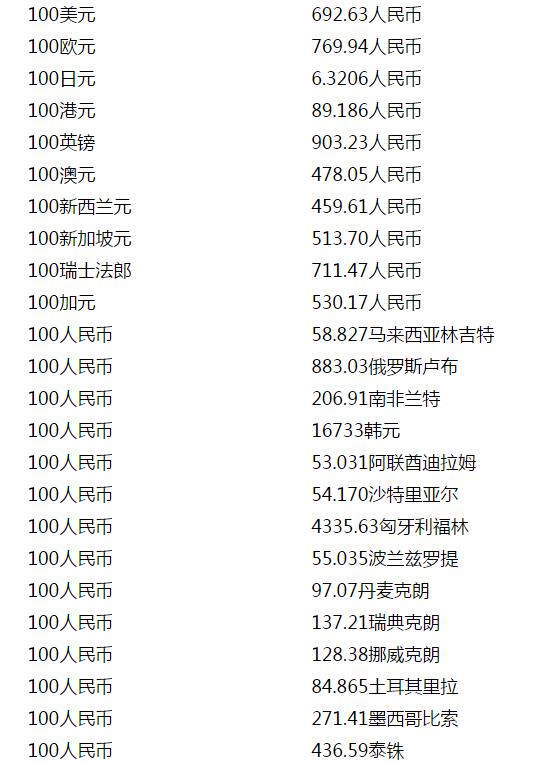

本周外汇市场美元指数如约升值,升值幅度为1.03%,即从92.5175点上至93.4637点,周二之后一直徘徊93点之上;期间最高为周末的93.7344点,最低为周一的92.4792点,振幅1.35%。由此,主要篮子货币周五行情突发贬值行情集中而偏激,如欧元下行至1.16美元,英镑贬值至1.36美元,加元下跌至1.28加元,澳元跌至0.71美元,新西兰元下行至0.68美元,唯有日元维持109日元水平,瑞郎保持0.91瑞郎,两者避险特性明显。相比较我国人民币如期突破6.50元关口,但两地差异扩大,其中在岸收官6.5015元,反之离岸收官6.4959元,而离岸区间则达到6.5103元更贬水平。

外汇市场经济比较优劣清晰,技术焦灼难有空间推进,进而周内极端行情自然技术发挥则是未来指向之重点。毕竟美国因素严峻性凸显,货币诉求的复杂局面历史尚无参考,美元试探性运作以求避险问题与增长经济并举发挥,升值并非目的,力促贬值意愿为本。

1、时间叠加技术难推是升值不得已策略。进入下半年以来,美元维持92点意向明朗,但操作空间越来越小,贬值无法操作是促成美元升值的技术对应策略。由此,市场呈现徘徊一个多月相对稳定和窄幅区间的突破,美元升值并不大的同时,其它主要篮子货币贬值偏激相对显著,如欧元和英镑贬值同步位于偏低1.16和1.36美元快速贬值通道,加元、澳元和新西兰元则更加偏激贬值至1.28加元、0.71美元和0.68美元极端行情。当然上述5种货币更突出的焦点在于周四新西兰联储不加息的结果刺激作用加码,毕竟加息预期已经明朗,最终并未如期所致,美元升值节制力叠加新西兰元超预期逆反刺激因素,进而使得上述5种货币发生较大的贬值倾向,新西兰元波动率为特性的影响是导火索和加速器。但是市场更需要关注瑞郎与日元不变节奏,这预示这种极端行情的设计与操作行为明显,美元驾驭和运作手法不容忽略。

2、经济面基本稳定有利于升值调整稳定。透过经济面看货币升值比较符合逻辑,毕竟目前主要发达国家货币基本面依然是美国经济优良凸显,目前仅有的第二季度经济数据的美国领先时美元升值的依据,但美元并未大幅度升值,反之偏向贬值更多。因此,这周升值的调整必要性时恰逢其时,因为美国擅长的悲情手法再次发挥信心维护的意愿。本周美国投行有两种预期对美国不良有影响,美元升值维稳意图是重点。一方面是预期美国第三季度经济增长将从9%下降至4%,另一方面是美股未来板块或有10%的回调概率,美元升值既调节技术难以推进之烦,又为信心稳定起到保障作用与支持。加之一周美股下跌行情比较醒目,美股连续下跌最终导致一周美国三大股指下降幅度达到1.11和0.59%不等,美元资金资产调配手法是老道应对的策应之高明选择。目前美国经济基本稳定并未改变,就业数据恢复性较稳定,基本指标波动有限。

3、 综合因素孰轻孰重规划对应逻辑有别。相比较一周核心因素就是美联储会议纪要焦点,尤其鹰派态度渐进明朗也是促成美元升值之关键支持。此次纪要的重点是缩表逐减提上日程,加息并未严格时间界定,未来随行就市跟踪观察将是美联储侧重。而相对于经济数据可能更在于就业与通胀两点,经济前景下调或将难以避免。因此,美联储事件敏感借题发挥刺激石油价格下跌成为组合策略之一,这既可以成为未来石油价格继续上涨的技术修正时机,也必将有利于美联储加息政策操作空间与要素。相比较美国通胀势头结构将由房屋侧重转向高级消费汽车、交通层面的强化,美国通胀参数与依据势必进一步推高通胀可能。目前无论经济周期或市场价格逻辑都面临重要修正与整合阶段,而相比较8-10月对美国而言的重要性为先,市场价格全面高涨有利于美元贬值,并连带减压美国问题复杂性,市场主导或操作空间值得关注或考量要素与组合效应。

预计下周美元惯性升值将继续,能否上94点是焦点,上下迂回特性依然纠结事态复杂或难以确定因素。相对主要货币走势或修复性为主,过激贬值之后相对稳定回调为主。